✅ Esplora il consolidamento del debito, negozia con i creditori, valuta una consulenza finanziaria o considera una ristrutturazione del debito per gestire la situazione.

Se ti trovi in una situazione in cui non hai più soldi per pagare i debiti, è fondamentale agire tempestivamente per evitare che la situazione si aggravi. La prima cosa da fare è analizzare attentamente le tue finanze: fai un elenco di tutti i tuoi debiti, le scadenze e le rate mensili. Potresti considerare di contattare i creditori per richiedere un piano di pagamento alternativo o una moratoria temporanea. In molti casi, i creditori sono disposti a negoziare per ricevere almeno una parte del pagamento anziché niente.

In questo articolo, esploreremo diverse soluzioni pratiche e strategie per gestire il debito quando le risorse finanziarie scarseggiano. Tra queste, discuteremo della possibilità di una ristrutturazione del debito, della consolidazione e di come impostare un budget sostenibile. Inoltre, tratteremo l’importanza di considerare l’assistenza di un esperto in materia di debiti, come un consulente finanziario o un avvocato specializzato, per ricevere indicazioni personalizzate e supporto nella gestione della crisi finanziaria.

Analisi della Situazione Finanziaria

Iniziare con un’analisi dettagliata delle tue finanze è essenziale. Crea un documento che includa:

- Entrate mensili: quanto guadagni ogni mese?

- Spese fisse: quali sono le tue spese fisse (affitto, bollette, spese alimentari)?

- Debiti: elenca tutti i tuoi debiti, inclusi importi dovuti, tassi d’interesse e scadenze.

Opzioni di Ristrutturazione del Debito

Una volta che hai un quadro chiaro della tua situazione, puoi esplorare le seguenti opzioni di ristrutturazione del debito:

- Piano di rimborso con i creditori: contatta i tuoi creditori per negoziare tassi d’interesse più bassi o rate mensili ridotte.

- Consolidamento dei debiti: considera la possibilità di unire più debiti in un unico prestito con un tasso di interesse più basso.

- Debito di credito: valuta l’opzione di prendere un prestito per estinguere debiti ad alto interesse.

Budget e Spese

Stabilire un budget mensile realistico è cruciale per affrontare i debiti. Ecco alcuni suggerimenti:

- Riduci le spese superflue: limita le spese non essenziali.

- Utilizza app di gestione delle finanze: ti aiutano a tenere traccia delle tue spese e dei tuoi obiettivi di risparmio.

- Fissa obiettivi di risparmio: anche piccole somme possono fare la differenza nel lungo termine.

Supporto Professionale

Infine, non sottovalutare l’importanza di cercare supporto professionale. Un consulente finanziario può offrirti una visione esperta e indicazioni su come navigare nella tua situazione specifica. Inoltre, considera di esplorare le opzioni di assistenza legale se i debiti diventano insostenibili e richiedono un intervento formale.

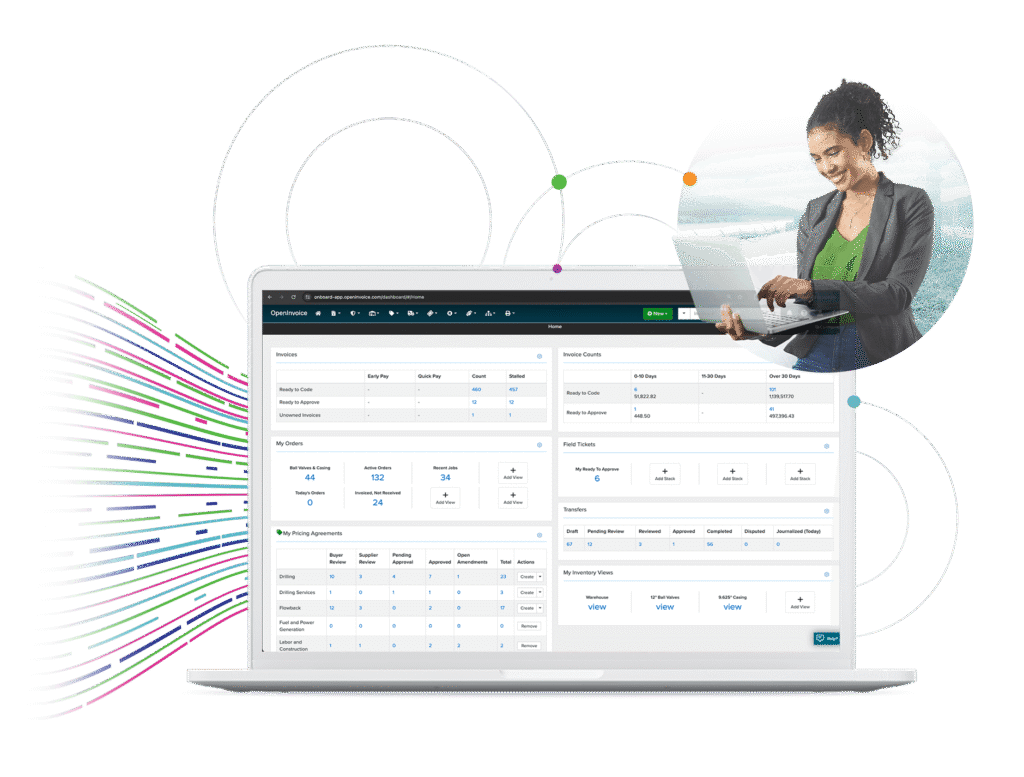

Strategie di rinegoziazione del debito con i creditori

Rinegoziare il debito con i credori può sembrare un compito ostico, ma con le giuste strategie, è possibile ottenere condizioni più favorevoli che possono alleviare la pressione finanziaria. Ecco alcune tecniche efficaci che puoi considerare:

1. Preparazione e Informazioni

Prima di contattare i creditori, è fondamentale avere una chiara comprensione della tua situazione finanziaria. Raccogli informazioni come:

- Elenco dei debiti: annota l’importo, il tasso di interesse e la scadenza di ciascun debito.

- Entrate e spese mensili: fai un bilancio per dimostrare la tua situazione.

- Documentazione: raccogli prove di reddito, spese e eventuali difficoltà finanziarie.

2. Essere Proattivi

Contattare i creditori il prima possibile è cruciale. Non aspettare che il debito diventi una questione legale. Inizia il dialogo con un tono positivo e rispettoso. Spiega la tua situazione e fai sapere che sei motivato a trovare una soluzione.

3. Proposte di Ristrutturazione

Quando parli con i creditori, puoi proporre diverse opzioni:

- Riduzione del tasso di interesse: chiedere una diminuzione del tasso di interesse può aiutare a ridurre l’importo totale da restituire.

- Estensione della scadenza: prolungare la durata del prestito può abbattere le rate mensili, rendendole più gestibili.

- Accordo sul pagamento di una somma forfettaria: in alcuni casi, i creditori potrebbero essere disposti a far scendere il totale dovuto se si offre un pagamento immediato, sebbene inferiore all’importo totale.

4. Utilizzare un Mediator

Se ti senti sopraffatto, considera l’opzione di rivolgerti a un professionista della ristrutturazione del debito. Questi esperti possono negoziare per tuo conto e spesso hanno esperienza nel trattare con creditori. Tuttavia, assicurati di scegliere un mediator affidabile e con buone referenze.

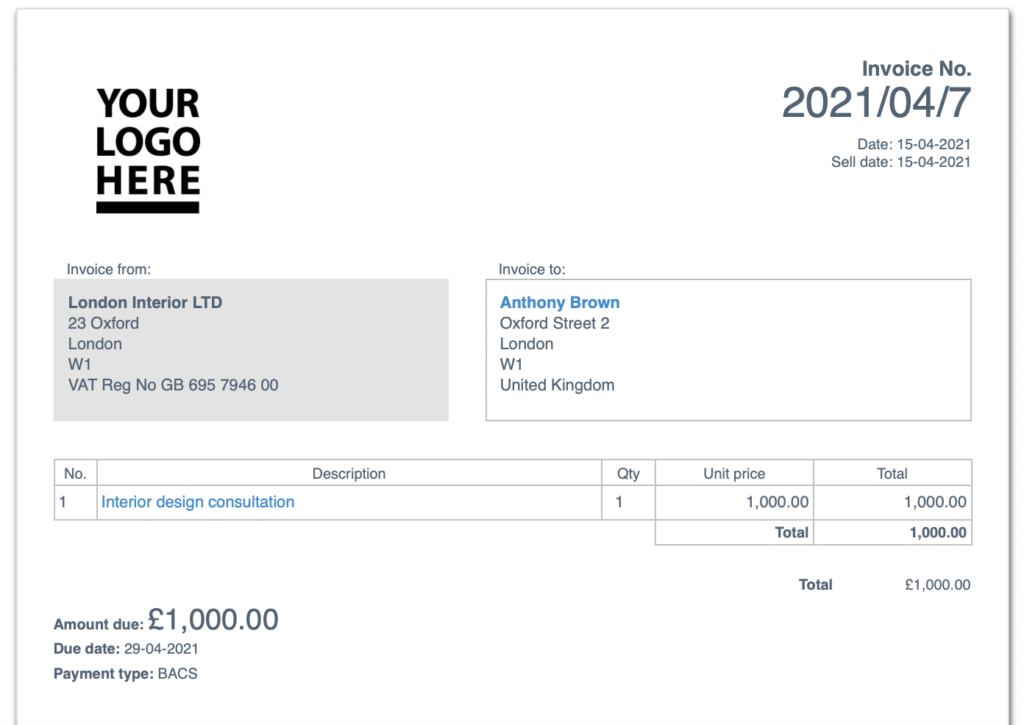

Esempio Pratico

Immagina di avere un debito di €10.000 con un tasso di interesse del 12% e rate mensili di €300. Contattando il tuo creditore, potresti scoprire che offrendo un pagamento forfettario di €7.000, puoi chiudere il debito. Questo tipo di soluzione non solo riduce l’importo totale da restituire, ma ti libera anche da ulteriori interessi.

5. Documenta Tutto

Durante il processo di rinegoziazione, è fondamentale documentare ogni comunicazione con i creditori. Tieni traccia di:

- Date e orari delle conversazioni.

- Nomi delle persone con cui parli.

- Dettagli delle offerte e degli accordi.

Questa documentazione può essere utile in caso di controversie future e ti permette di avere una visione chiara del progresso.

Statistiche Importanti

| Tipo di Debito | Percentuale di Successo nella Rinegoziazione |

|---|---|

| Prestiti Personali | 65% |

| Carte di Credito | 70% |

| Mutui | 50% |

In conclusione, la rinegoziazione del debito è un processo che richiede pazienza, ma con le giuste strategie e un approccio proattivo, puoi ottenere risultati positivi. Ricorda che ogni situazione è unica e le possibilità di successo possono variare.

Domande frequenti

Cosa posso fare se non riesco a pagare le rate del prestito?

Contatta la tua banca per spiegare la situazione. Potrebbero offrirti una ristrutturazione del debito o la possibilità di un piano di pagamento flessibile.

Quali sono le conseguenze di non pagare un debito?

Le conseguenze possono includere interessi più elevati, segnalazione a sistemi di credito e azioni legali da parte dei creditori.

Posso richiedere un prestito per estinguere i debiti?

Sì, ma assicurati che le condizioni siano favorevoli. Un prestito consolidamento potrebbe aiutarti, ma valuta attentamente i tassi d’interesse.

Esistono programmi di assistenza per chi ha debiti?

Sì, ci sono molte organizzazioni che offrono consulenza gratuita per la gestione dei debiti e possono aiutarti a trovare soluzioni.

Quando dovrei considerare la dichiarazione di insolvenza?

Se il tuo debito supera la tua capacità di rimborso e non hai prospettive di miglioramento, l’insolvenza potrebbe essere un’opzione da considerare.

Punti chiave

- Contattare i creditori per discutere di piani di pagamento.

- Valutare le conseguenze legali e finanziarie di non pagare.

- Considerare prestiti di consolidamento solo se vantaggiosi.

- Informarsi su programmi di assistenza per debitori.

- Valutare l’insolvenza come ultima risorsa.

Lasciaci un commento per condividere la tua esperienza e visita il nostro sito per ulteriori articoli che potrebbero interessarti!